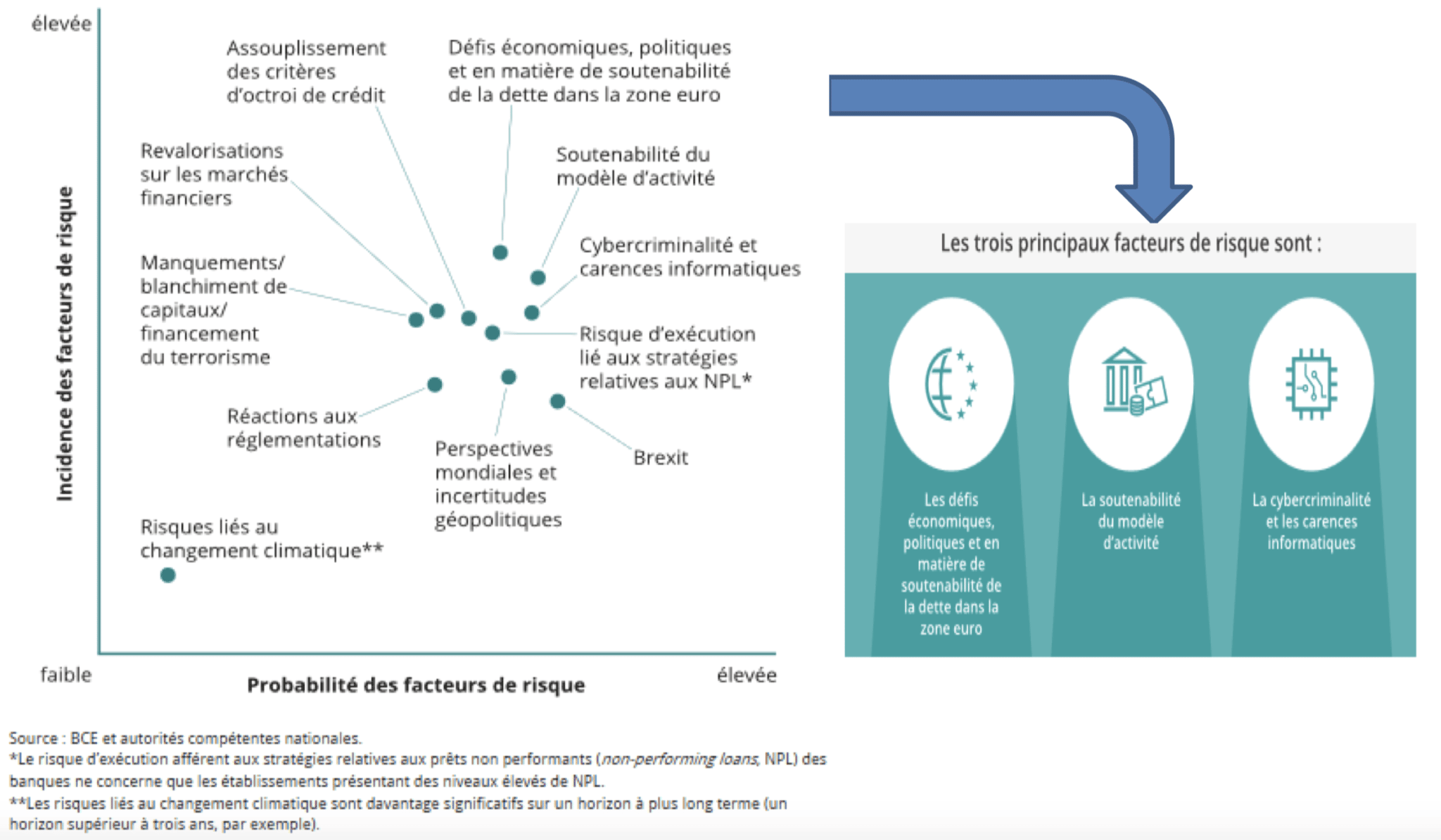

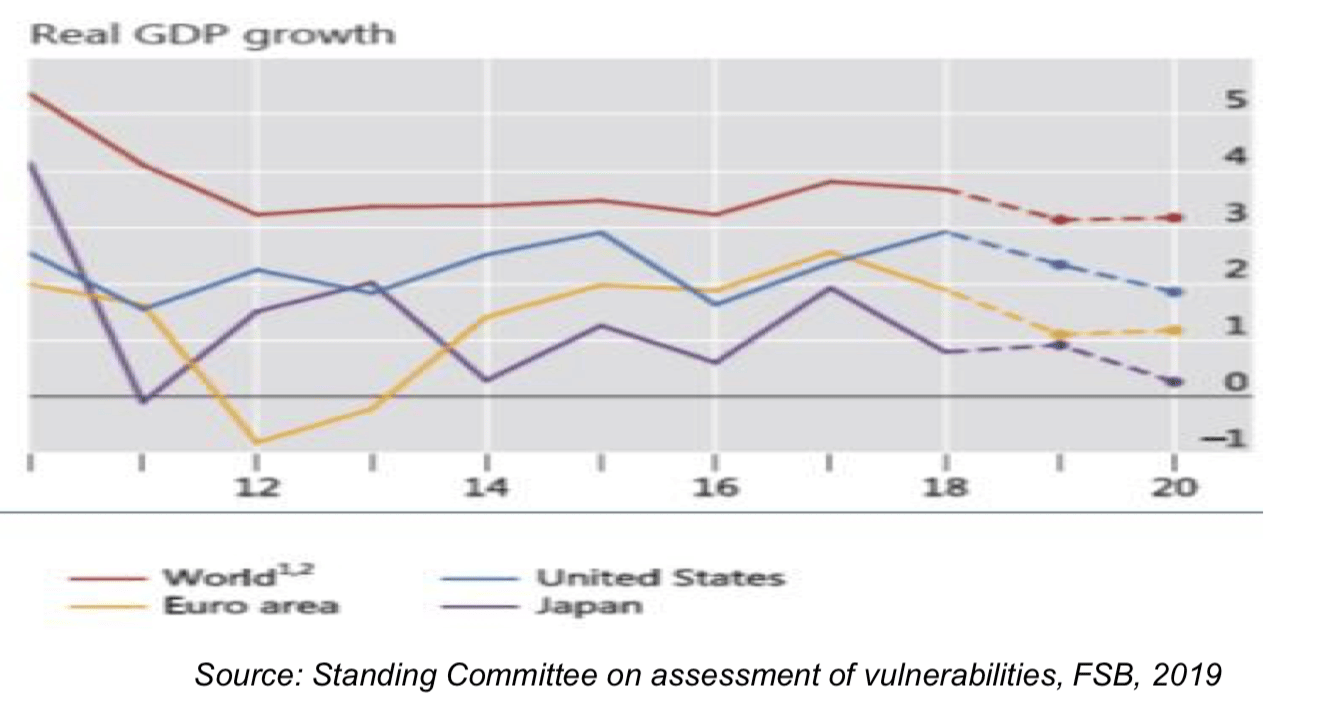

Depuis 2018, la croissance de la zone euro montre des signes de ralentissement que les experts jugent concomitants à un regain des turbulences politiques et financières. En 2020, l’industrie financière sera probablement pilotée par les taux bas qui favorisent certes les emprunteurs mais pénalisent les banques et les épargnants.

D’un point de vue du régulateur, quels sont les enjeux ?

1er enjeu : la soutenabilité de la dette en zone euro

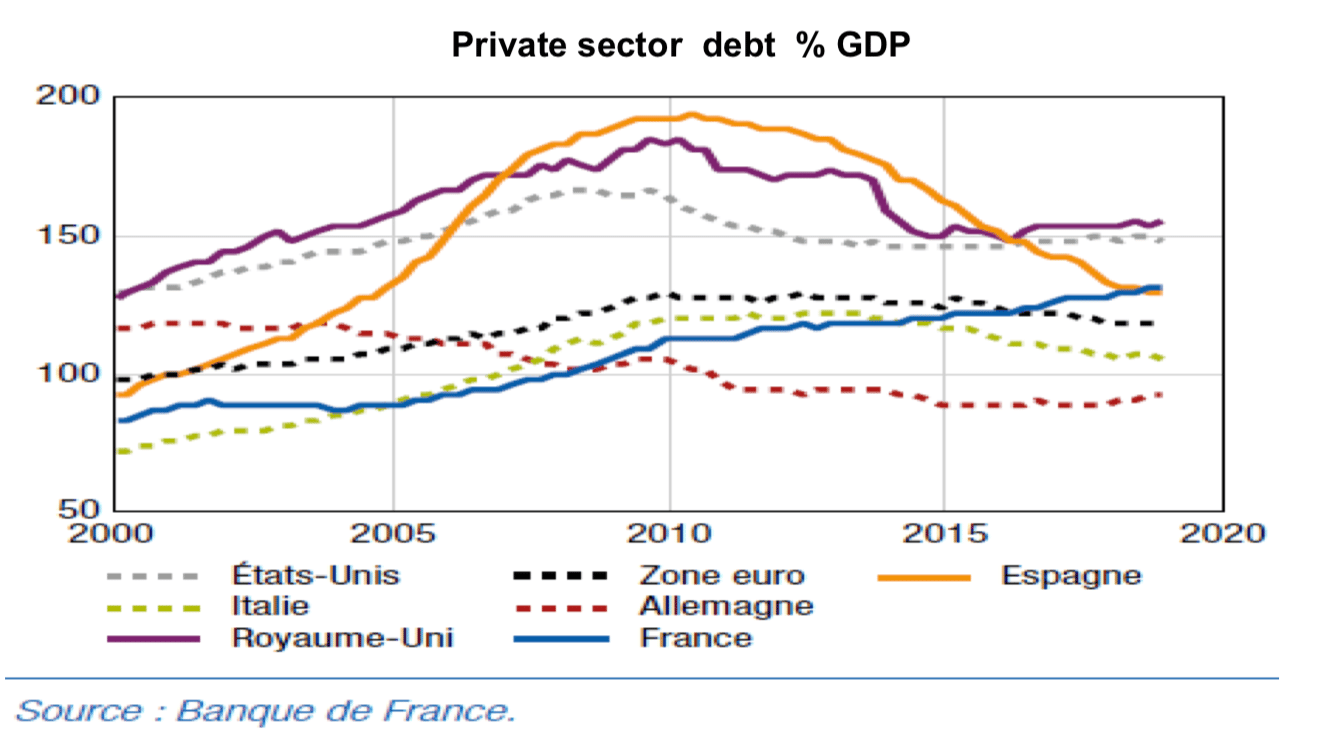

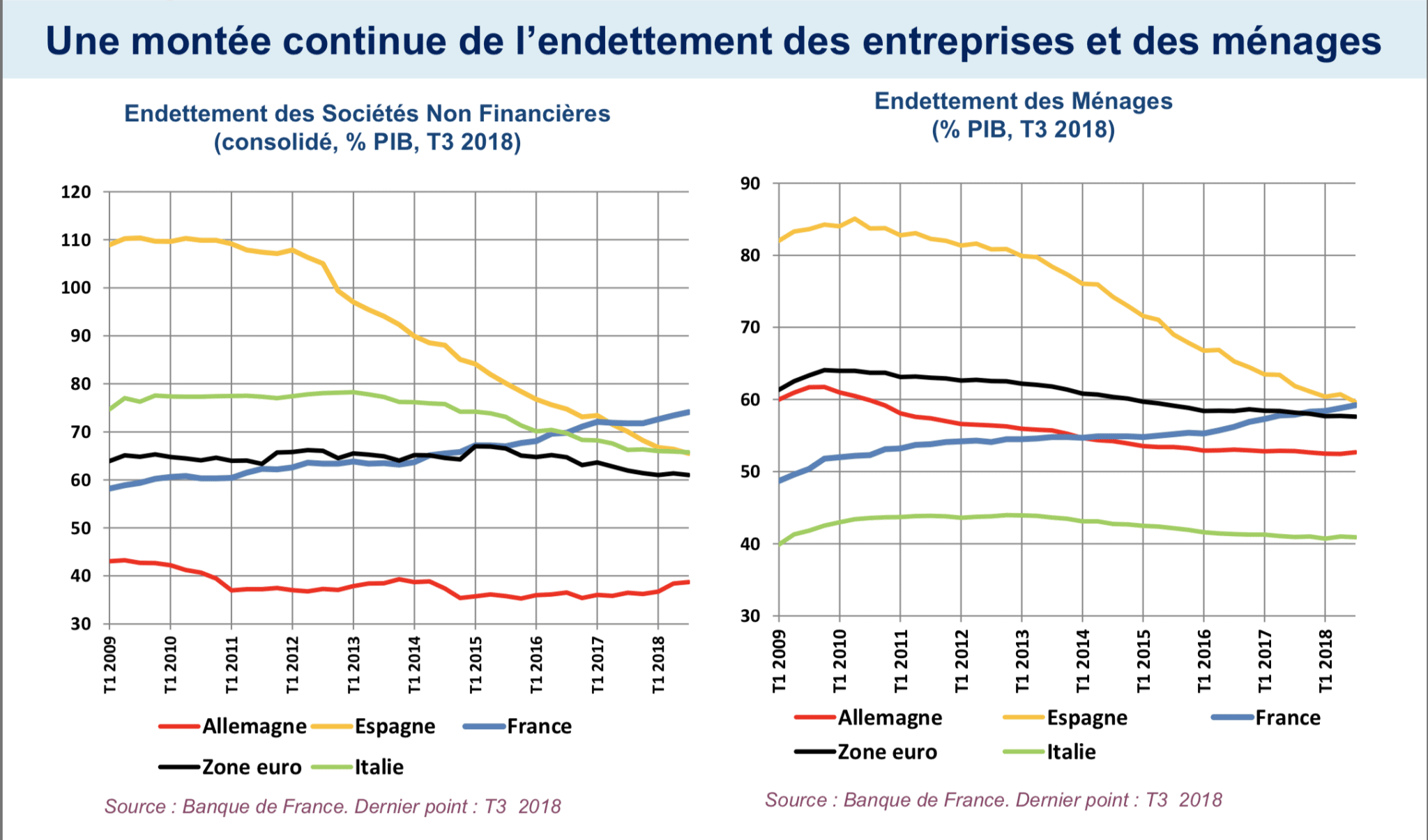

Les États de la zone euro doivent maintenir leur capacité à rester solvable. Toutefois, en matière de soutenabilité de la dette, les incertitudes demeurent fortes. Ainsi, les pays qui présentent des niveaux d’endettement élevés sont exposés à des variations soudaines les marchés financiers.

2ème enjeu : la soutenabilité des modèles d’activité

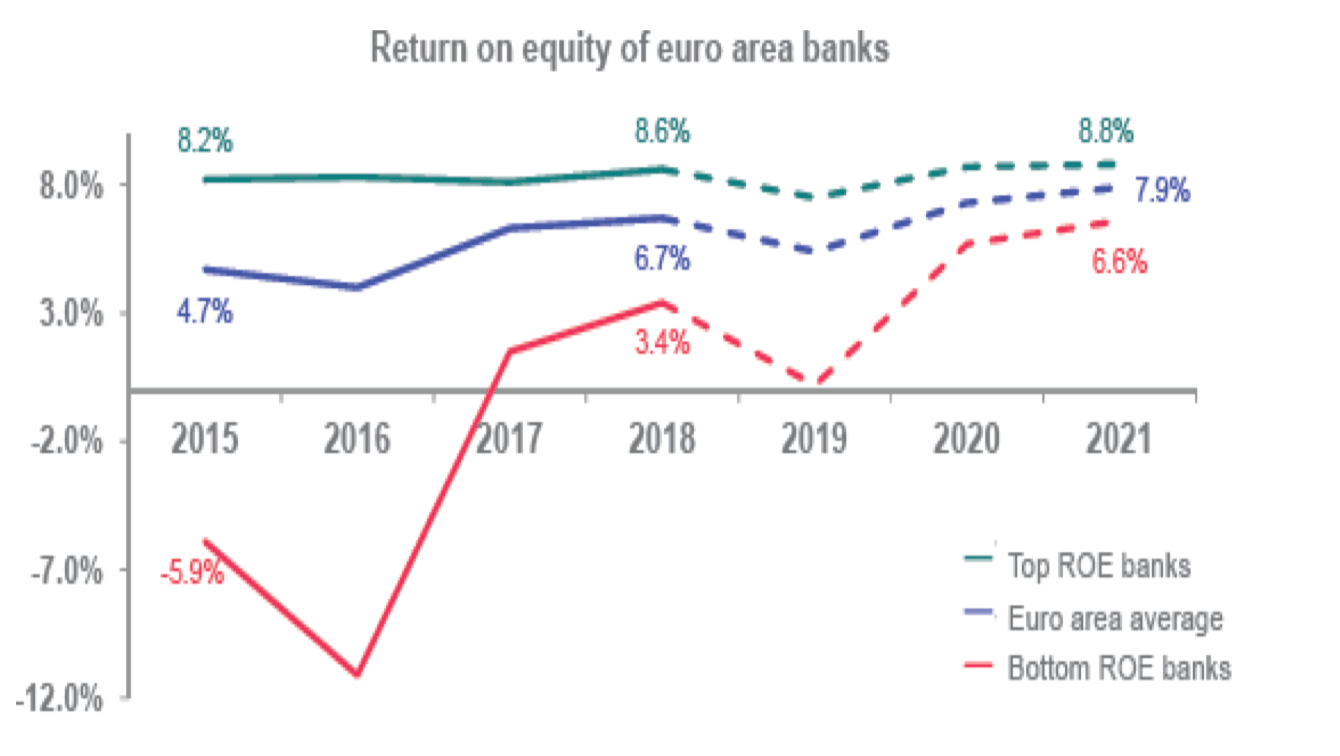

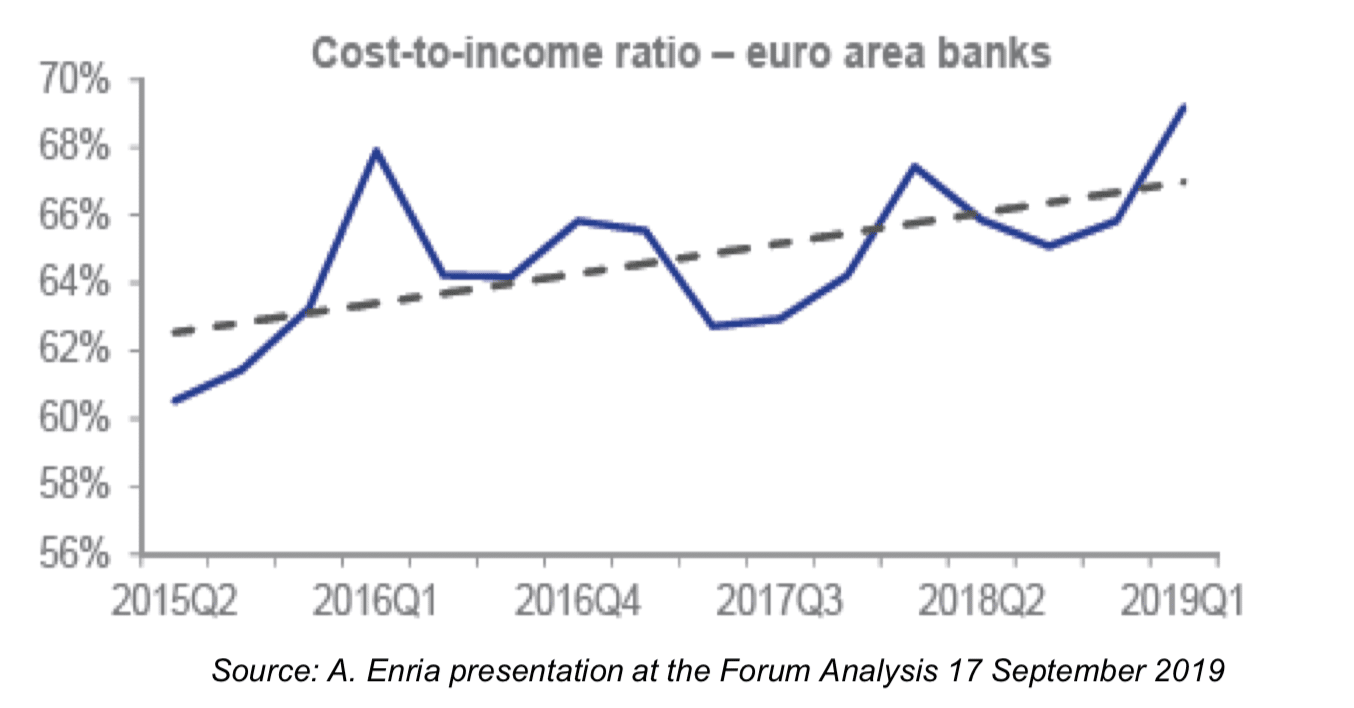

Dans une perspective d’une période prolongée de taux d’intérêt bas, et de forte concurrence, le 2ème enjeu c’est la soutenabilité des business models puisque les établissements, de ce fait, restent confrontés à une faible rentabilité. Toutefois, les dépenses restent stables car les réductions de coûts ont été en partie contrebalancées par une politique de hausse des salaires et d’investissements dans les systèmes d’information en vue d’améliorer la prévention des risques.

3ème enjeu : faire face à la cybermenace

Enfin, dans un contexte où la menace des cybercriminels reste constante, la cybersécurité et la sécurisation des Systèmes d’information représente le 3eme enjeu prioritaire pour le régulateur.

Quelles sont les autres priorités ?

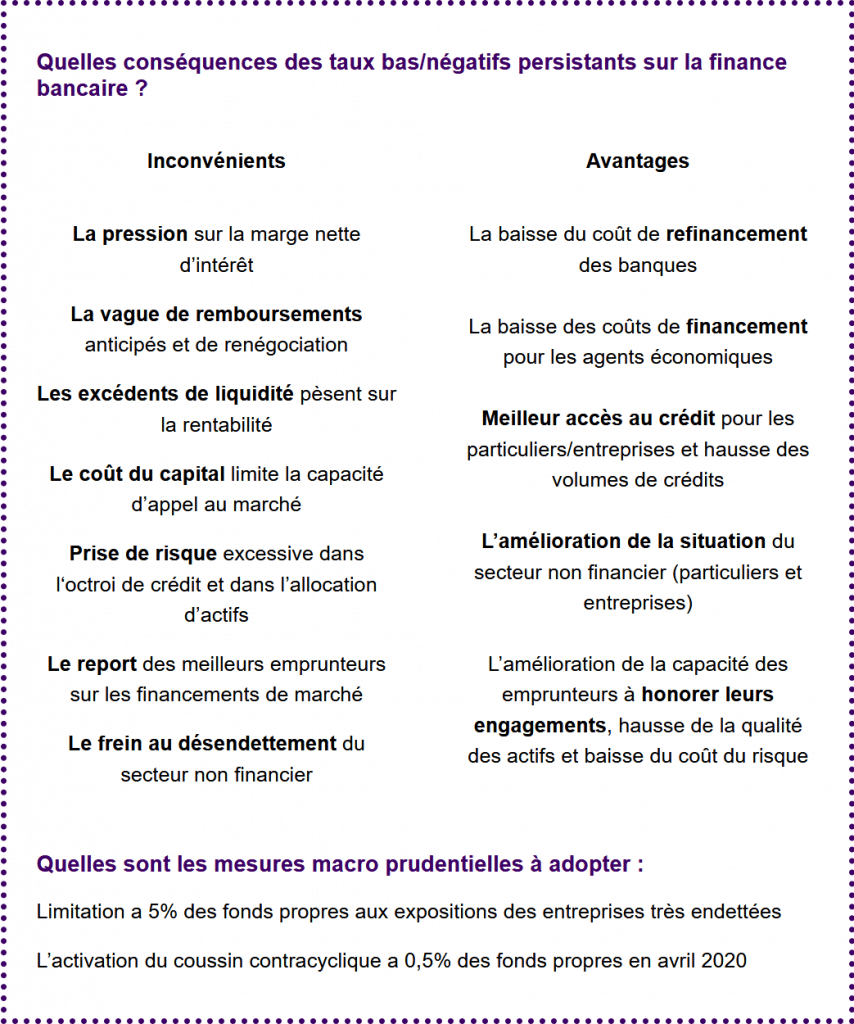

Quelles conséquences des taux bas/négatifs persistants sur la finance bancaire ?

Immobilier : quels impacts ont les taux bas ?

Suite à la consultation du HCSF (haut conseil de la stabilité financière) sur le diagnostic des risques dans le secteur de l’immobilier résidentiel, quelques conclusions s’imposent :

- Pas de signe clair de surévaluation

- Les ménages propriétaires sont peu exposés à une baisse des prix

- Les pratiques d’octroi s’assouplissent de manière progressive mais continue

- La part du revenu des ménages consacrée au remboursement de la dette est repartie à la hausse

- Une dégradation des marges sur la production

Les effets nets dépendent des modèles d’activité selon :

- La structure des revenus (intérêts/commissions)

- Le degré de diversification (banque, assurance, gestion d’actifs

- La part des dépôts / financements de marché

- La part des taux fixes / variables dans les crédits

- La capacité à réduire les coûts

Liste des impacts possibles si cette situation de taux bas perdure :

- Pression sur les marges pour les activités bancaires

- Réduction de la résilience en réduisant la profitabilité

- Réduction de la capacité à augmenter le capital après un choc adverse

- Encouragement à la prise de risques

- Un enjeu pour les assurances

- Augmentation de la valeur des passifs/actifs, affectant la solvabilité

- Pousse les clients hors des fonds euro/obligataires au profit des unités de compte

Partie 4

Quel avenir pour les stress tests requis par l’EBA (European Banking Authority) ?

- Publication de la méthodologie et des tableaux de remise

- Lancement de l’exercice en janvier 2020 et résultats publiés fin juillet 2020

- Comme en 2018, un exercice “bottom-up” (approche ascendante) avec des contraintes, dont un bilan statique

- Une attention sera portée aux impacts affectant la solvabilité avec prise en compte des différents risques : risque de crédit, y compris les titrisations, risque de marché et risque de contrepartie, risque opérationnel, y compris le risque de conduite.

- Des réflexions ouvertes pour l’avenir (speech by José Manuel Campa ,11 November 2019 at 20th Handelsblatt Annual Conference).

Deux approches banques/superviseurs avec publication complète des deux jeux de résultats mais pour des approches séparées, avec publication des deux jeux de résultats, cependant peu d’information sur les projections superviseur actuellement.

(Source Banque de France)

Benjamin Musset, Consultant senior et Dominique Cozzi, Journaliste.