Chaque année, l’ACPR publie une étude sur la transformation numérique dans les secteurs français de la Banque et de l’Assurance. Dans le rapport 2022, il apparait que 100% des assureurs interrogés ont conclu des partenariats avec des acteurs innovants. Force est de constater que, l’open-Insurance s’impose comme un enjeu majeur dans la stratégie digitale des assureurs.

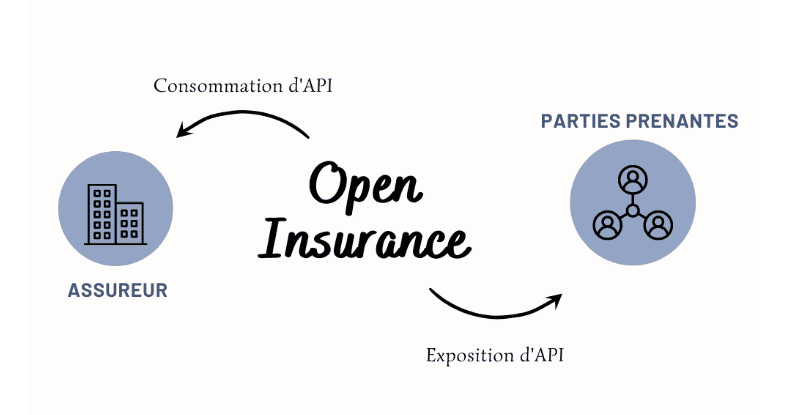

Open-Insurance, la connexion d’un assureur à un tiers

Inspiré de l’Open-Banking, l’Open Insurance peut se définir comme l’ouverture des ressources (données, offres, systèmes d’informations) d’un assureur à une entité tierce.

En effet, les compagnies d’assurance doivent faire face à une concurrence accrue due aux diverses évolutions réglementaires (loi Hamon, loi Chatel, Loi Bourquin/Lemoine), mais également à l’arrivée de nouveaux acteurs (Insurtech, comparateurs, GAFAM). S’adapter, innover et/ou créer des synergies avec ces start-ups devient inévitable pour rester compétitif dans cet environnement en pleine transformation.

Par ailleurs, dans un monde de plus en plus connecté, les clients recherchent une expérience personnalisée. L’open-insurance offre l’opportunité aux assureurs de se connecter à de nouveaux canaux de distribution, à créer des offres personnalisées et à proposer des services complémentaires aux assurés.

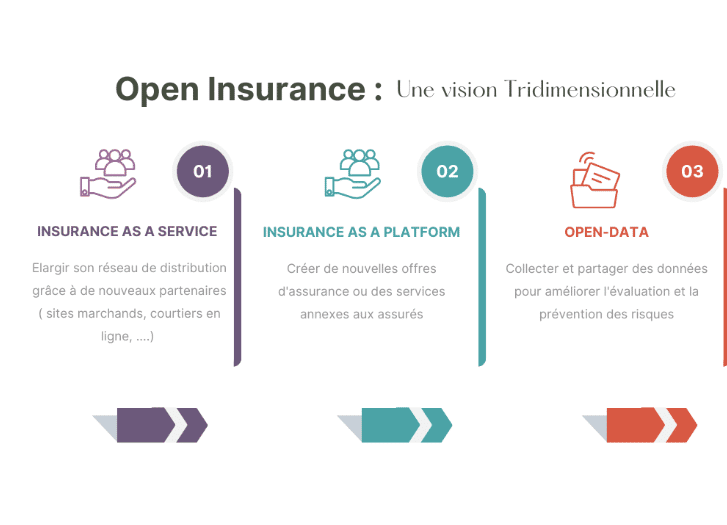

Open-Insurance, une vision tridimensionnelle

Au cœur du concept d’Open-Insurance se trouve l’utilisation d’API. API est un acronyme d’Application Programming Interface traduit par interface de programmation d’application en français. Dans le cadre d’un partenariat gagnant-gagnant avec un tiers, un assureur va donc connecter son application à une application tierce.

Insurance as a Service

Les assurés sont toujours à la recherche du meilleur tarif. Pour acquérir de nouveaux clients, la connexion à des sites comparateurs, des courtiers en ligne ou des sites de marchands ; c’est quelque peu démocratisé dans le secteur assurantiel. Dans une stratégie Insurance as a service, l’assureur peut donc exposer une API sur un site marchand. C’est ainsi que, la startup Moonshot-Internet affilié à la Société Générale Assurances ; mise sur des partenariats avec des acteurs du commerce en ligne (Cdiscount) et de la distribution pour développer son offre d’assurance e-commerce. Autre exemple, l’intégration d’une offre d’assurance d’AXA sur la plateforme de covoiturage BlaBlaCar. L’assureur Français AXA réalise une extension de son réseau de distribution aux utilisateurs du covoiturage.

Insurance as a platform

Une autre dimension stratégique de l’Open-Insurance consiste à la consommation d’API tiers par un assureur traditionnel. La vision Insurance as a platform implique que la compagnie d’assurance s’appuie sur des partenaires pour développer des offres d’assurance ou non.

Dans le but d’offrir une expérience personnalisée, les assureurs innovent en proposant des services annexes aux assurés. Cela requiert une analyse du comportement des clients afin de répondre à leurs besoins. L’association du groupe Groupama et l’expert en retraite Sapiendo illustre parfaitement cette vision. L’assureur a lancé la plateforme « Ma nouvelle vie commence ici » qui s’appuie sur les solutions de calcul et conseil en retraite de Sapiendo ; afin de proposer un bilan retraite complet à ses clients.

Marqué par la crise du Covid-19, le secteur de l’assurance souhaite davantage s’impliquer dans la santé des assurés. En s’appuyant sur des partenaires, les assureurs entendent créer un écosystème de services autour de la santé et du bien-être. AXA et Microsoft (Microsoft Cloud for Healthcare) expérimentent un projet de plateforme numérique de soins de santé en Allemagne et Italie. Le groupe Crédit Agricole via sa filiale Europ Assistance envisage de lancer une offre de télémédecine d’ici 2025.

Plateforme Open Data

La donnée est une ressource clé dans le monde de l’assurance. La tarification s’appuie notamment sur les statistiques et les bases de données. Grâce aux plateformes d’open-data, les assureurs peuvent collecter ou partager des informations. De fait, l’évaluation et la prévention du risque s’y trouvent optimisées.

Comme exemple d’application, on peut citer la plateforme « Data Pathologies » de la Caisse nationale de l’Assurance Nationale. Une véritable mine de données sur les dépenses de santé en fonction des pathologies et des territoires à destination du grand public.

D’autre part, l’échange de données favorise le respect des obligations de conformité. C’est le cas de Shift Technology qui s’impose dans le traitement de données au sein du secteur de l’assurance. Concrètement la start-up déploie des solutions d’analyse automatique de dossiers de sinistre pour la détection de fraude et de blanchiment.

Conclusion

L’Open-Insurance est un modèle en pleine construction. L’ouverture du secteur de l’assurance pousse les frontières des réseaux de distribution traditionnels. La collaboration entre acteurs innovants et assureurs impulse le lancement de nouveaux produits ; mais également une meilleure évaluation et gestion des risques cœur de métier de l’assurance. Suite au boom des données numériques et des nouvelles technologies (Blockchain, l’intelligence Artificielle), il devient donc impératif pour les acteurs de l’assurance de se munir des ressources nécessaires pour progresser dans l’exploitation de l’écosystème innovant qui les entoure.