1- Qu’est-ce que le LIBOR ?

Créé en 1970, le LIBOR (London Interbank Offered Rate) a constitué pendant longtemps, un taux de référence en termes de taux d’intérêt interbancaire pour les 5 principales devises : EUR, GBP, USD, CHF et JPY.

Le LIBOR reflète le taux auquel les banques se prêtent entre elles de l’argent à court et à moyen terme. Il représente une référence de calcul universelle pour les marchés financiers (Courbe de Taux pour valorisation, Rémunération du Collatéral, etc.). Aussi, plusieurs instruments financiers sont indexés sur ce taux de référence, tels que les prêts/emprunts, les produits de couverture ou de spéculation (Swaps, Swaptions, Cap/Floor, etc.) et les obligations.

Les banques participantes au panel de fixation du LIBOR, transmettent quotidiennement leur taux de refinancement à l’agence Thomson Reuters, qui est en charge du calcul et de la publication du taux sous la responsabilité de la fédération professionnelle «British Banker Association».

La nature déclarative des informations transmises par les banques du panel rend le LIBOR vulnérable à des manipulations.

2- Affaire du LIBOR

En 2008, la BBA « British Banker Association » révèle que certaines banques (Barclays, Royal Bank of Scotland, UBS, HSBC, Bank of England, etc.) ont déclaré des taux d’emprunt inférieurs à leurs vrais taux de refinancement, afin d’assurer le marché sur leur niveau de liquidité et leur solidité financière. Concrètement, ces banques ont manipulé le cours du LIBOR, pour profiter de conditions d’emprunt plus favorables.

Selon le Trésor britannique, l’ensemble des instruments financiers basés sur le LIBOR représente environ 300 000 milliards de dollars. On imagine les conséquences que peut avoir une faible variation de taux sur des volumes aussi gigantesques.

3- Abandon du LIBOR

Les manipulations du LIBOR ont porté tort au marché dans la mesure où elles ont écorné la confiance des investisseurs et amoindri la fluidité des échanges et le financement de l’économie réelle.

A partir de 2011, il y a eu un ralentissement de l’activité de prêts interbancaires, dû principalement à la baisse de liquidité des banques et au nombre moins important des transactions de prêts/emprunts.

En juillet 2017, la FCA « Financial Conduct Authority » a annoncé l’abandon progressif du taux de référence LIBOR. Ainsi, après la fin 2021, la FCA n’obligerait plus les banques du panel à poursuivre la soumission des taux LIBOR. Par conséquence, il n’y a aucune garantie que le LIBOR existera après la fin de l’année 2021.

4- Remplacement du LIBOR

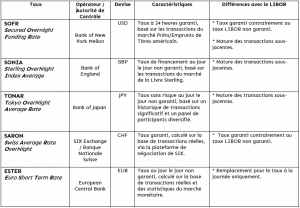

Les nouveaux standards européens exigent que les taux de référence soient désormais calculés, à savoir établis à partir de données de transactions réelles et non plus contribués, c.à.d déterminés à partir des données fournies par un panel de banques.

Les pays dont les devises sont couvertes par le LIBOR ont commencé à proposer des taux de référence alternatifs (Risk Free Rates) pour des maturités majoritairement overnight. Ces taux sont calculés à partir d’un volume important de transactions avec différents participants, dans le but de refléter au mieux la réalité du marché et d’empêcher toute manipulation du taux.

5- Impacts de la Transition

L’application de nouveaux taux de référence engendre différents types d’impacts au sein des banques :

- Juridiques : Nécessité d’identifier les contrats à modifier (clauses, modélisation, etc.), à conserver ou à annuler.

- Quantitatifs : Cela concerne notamment la réévaluation de la rémunération du collatéral, le calcul de certains indicateurs de risque comme la Value At Risk (VAR) sur une base historique pauvre en nouveaux taux de référence et la nécessité de recalibrage des modèles de pricing et de gestion des risques.

- Gestion des couvertures : Il sera nécessaire de calculer et analyser les écarts entre la valeur à terme des contrats, actuellement basée sur le LIBOR et la valeur de ces mêmes contrats basée sur les nouveaux taux de référence, suite à la transposition des contrats existants.

- Opérationnels : L’application d’un nouveau taux de référence implique l’établissement de nouvelles term-sheets ainsi que l’adaptation de différents processus de production Front to Back : Calcul de valorisation, calcul de PnL, calcul de risque, etc.

- Gestion ALM : Il sera nécessaire d’évaluer l’impact sur la structure ALM suite à la transition d’un référentiel à taux unique (LIBOR) vers un multi-référentiel (SOFR, SONIA, etc.).

- Systèmes d’information : Les banques sont amenées à faire évoluer leurs systèmes d’information : revoir l’historique des données, revoir le paramétrage des instruments ainsi que des taux de financement indexés sur le taux LIBOR (Swaps, Money market, collatéral, etc.), ajuster les paramètres de pricing et de calcul des métriques de risque.

- Fiscal : Il faudra prendre en compte l’impact fiscal, suite au changement des montants d’intérêts pour l’émetteur du produit ainsi que pour son acheteur.

Mouna Boussarsar, consultante Business Analyst