Pour résister aux nouveaux entrants, les banques traditionnelles n’ont eu, en 2019, qu’un seul mot d’ordre : miser sur l’expérience client et la digitalisation progressive de l’offre.

Une transformation à pas cadencés qui a porté ses fruits ! En un an, en accélérant la digitalisation des usages, les banques de réseau viennent de créer les bases d’un rebond face aux néo-banques.

Toutefois, la même année, ces dernières ont dépassé les banques en ligne de première génération en nombre de clients français. Néo-banques et enseignes historiques sont donc à fronts renversés !

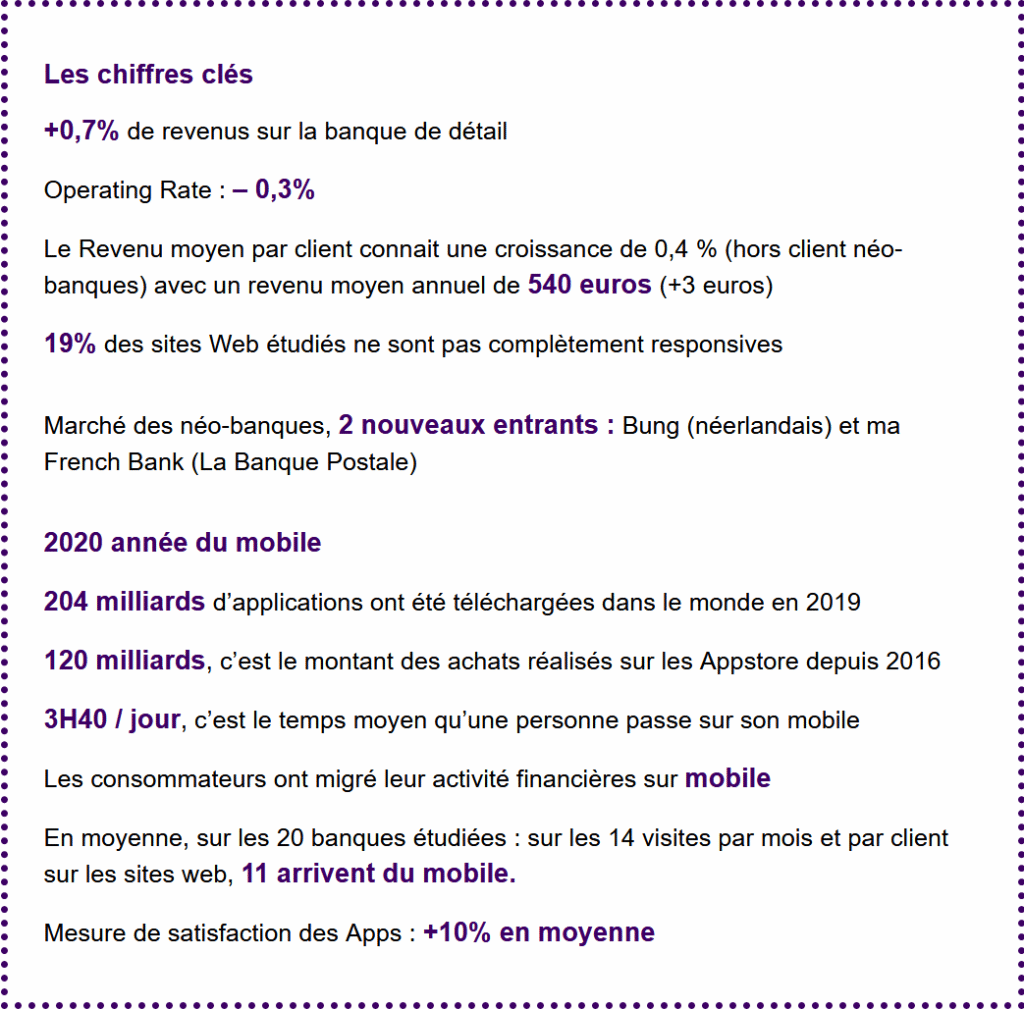

Les chiffres clés

L’étau se resserre ! Alors que la différence globale sur l’amélioration du parcours client était de 21 points en 2018 entre acteurs historiques et néo-banques, il n’est plus que de 13 points en 2019 selon le dernier rapport publié par D-Rating, agence de notation de la performance digitale des entreprises.

Un resserrement illustré par l’exemple de BNP Paribas, la banque traditionnelle la mieux notée sur la dimension « Digital proposition » et de son homologue Orange Bank : l’écart en 2019 n’est plus que de 3 points contre 9 un an plus tôt.

Expérience client : BNP Paribas, en haut du podium

Trois groupes obtiennent une meilleure note en 2019. BNP Paribas est le seul à atteindre la note BBB+, suivi de BPCE et Crédit Agricole avec une note BBB.

Leur performance en matière d’expérience client se rapproche voire, dépasse sur certains aspects les meilleurs standards des néo-banques (N26, Revolut ou Orange Bank).

Trois groupes restent stables

Le groupe Société Générale (BBB-) est pénalisé par la faible performance digitale de Crédit du Nord mais bénéficie d’un score élevé grâce à Boursorama Banque en matière d’expérience client.

Le réseau Société Générale apparait dans le marché en matière d’offres et de fonctionnalités, mais s’inscrit en dessous de la moyenne en termes de parcours client et de niveau d’adoption digitale par ses clients.

Arkéa (BBB-) se distingue par un fort niveau d’adoption du canal Web par ses clients. Sa proposition digitale se situe dans la moyenne mais le groupe est pénalisé par un manque de fiabilité du parcours d’ouverture de compte.

Le site du Crédit Mutuel de Bretagne obtient le meilleur score en matière de Cybersécurité.

La Banque Postale (BB+) peine à progresser pour intégrer la catégorie des Digital Transformers. Sa performance en matière de proposition digitale et de dynamique de transformation reste sensiblement en dessous de la moyenne.

Baisse de forme pour ING, Crédit mutuel et HSBC France

Pour ING France (BBB), nous constatons en 2019 une chute de performance en matière d’expérience client. Par contre, la forte dynamique de transformation interne qu’observe D-rating pourrait contribuer à renverser la situation.

De faibles performances en matière d’expérience client et de dynamique de transformation n’ont pas, à ce stade, de conséquences perceptibles sur le niveau de satisfaction des clients du Crédit Mutuel (BB).

L’agence de notation perçoit ici un risque important de décrochage à moyen terme, en lien avec l’évolution générationnelle des clients.

Sur l’ensemble des trois volets d’analyse de D-Rating, HSBC France (BB) est en perte de vitesse.

La dynamique de transformation, engagée depuis quelques années par le secteur commence commence donc à porter ses fruits, selon la dernière étude D-rating. Battues en brèche sur le segment par les néo-banques (lien hypertexte article) en 2018, les enseignes historiques remontent la pente en enrichissant l’expérience bancaire.

Les principales banques de réseau se mettent progressivement au niveau des banques en ligne de première génération (Axa Bank, BforBank, Boursorama, Fortuneo, Hello Bank! ING Direct, Monabanq) et des néo-banques pour la qualité du parcours client offerts par leurs site et applications.

La multiplication des services de la « banque du quotidien » accessible en ligne contribue ainsi à la fidélisation des clients et à l’amélioration des coûts de gestion. Par ailleurs, la digitalisation progressive d’offres plus complètes leur apporte un élément de valeur ajoutée par rapport à leurs nouveaux concurrents.

Ouverture de compte digitalisée : bon exemple de l’expérience client, la proportion du nombre d’enseigne gagne 30 points en deux ans pour atteindre 68% à la fin 2019.

Offre de crédit à la consommation accessible en ligne : elle illustre l’extension progressive de la gamme de services disponibles en ligne : 61% des banques étudiées le proposent aujourd’hui, contre… 16% en 2017.

Acquisition client : les néo-banques raflent la mise

À la fin 2019, onze néo-banques totalisaient 6,1 millions (+43% en un an), contre 5,5 millions pour les sept banques en ligne observées (+15%). Politiques tarifaires souvent très agressives, décloisonnement des métiers bancaires via l’open-banking ou encore le maintien des taux d’intérêt à un niveau historiquement bas ont continué l’an dernier de peser sur les marges des acteurs traditionnels de la banque de détail.

Cette dynamique, appuyée par des politiques tarifaires souvent très agressives, le décloisonnement des métiers bancaires via l’open-banking ou encore le maintien des taux d’intérêt à un niveau historiquement bas ont continué de peser sur les marges des acteurs traditionnels de la banque de détail.

Les utilisateurs ont besoin d’une relation sans couture

La tendance à intensifier l’utilisation des canaux digitaux est une conséquence logique de cette expérience améliorée. L’avance des néo-banques s’en est trouvée réduite en 2019 avec, sur ce critère, des performances particulièrement notables de Fortuneo Banque (53) et de Hello Bank ! (51) qui, toutes deux, devancent Orange Bank et N26.

Après avoir pour partie comblé leur retard en terme de digitalisation des offres et de développement de la « banque numérique du quotidien », il reste aux enseignes historiques à exploiter au mieux le digital pour mettre en valeur l’asset que représentent leurs réseaux d’agences.

Poursuivre sur la voie de la reconquête suppose aussi, pour les acteurs historiques, de mieux associer leurs réseaux à une expérience phygitale pleinement intégrée.

Un exercice encore mal abouti : Si plus de huit conseillers sur dix maîtrisent l’utilisation du site (85%) et de l’appli (83%) de leur établissement, seulement une agence sur deux demande l’adresse électronique d’un prospect sollicitant un rendez-vous (97% pour le téléphone) … et moins de 40% (38%) utilisent mail ou SMS pour en confirmer date et horaire.

La prise en main des outils digitaux par les conseillers (capacité à faire une démonstration de l’appli et maîtrise du simulateur de prêt immobilier, connaissance des outils disponibles sur le site…) reste très inégale.

À ce titre, Sylvain Deniau, Chief Rating officer de D-Rating estime que le prochain défi de la banque de détail est « l’optimisation de l’expérience omnicanal, plutôt qu’une action sur les canaux digitaux isolée et indépendante du canal traditionnel. ».

Selon lui, il faut mener des actions comme « le design de l’expérience client et change management… »

Dominique Cozzi, Journaliste